Sistem pembayaran merupakan bagian tak terpisahkan dari sistem keuangan dan perbankan di suatu negara. Tentunya sulit bagi sebuah perekonomian untuk bisa terus berkembang jika tidak disertai dengan sistem pembayaran yang dapat melakukan transaksi pembayaran secara cepat, aman, dan efisien.

Sistem pembayaran merupakan tulang punggung perekonomian dan menjadi infrastruktur utama dalam perdagangan. Ia digunakan untuk menyelesaikan berbagai macam transaksi dan perdagangan. Sehubungan dengan hal tersebut, maka sangatlah perlu bagi kita untuk memiliki sistem pembayaran yang aman, andal, dan efisien.

Lalu sebenarnya apa sih sistem pembayaran itu?

Definisi Sistem Pembayaran

Dikutip dari laman situs Bank Indonesia, Sistem Pembayaran adalah sistem yang mencakup seperangkat aturan, lembaga, dan mekanisme yang dipakai untuk melaksanakan pemindahan dana, guna memenuhi suatu kewajiban yang timbul dari suatu kegiatan ekonomi. Sistem Pembayaran lahir bersamaan dengan lahirnya konsep ‘uang’ sebagai media pertukaran (medium of exchange) atau intermediary dalam transaksi barang, jasa, dan keuangan.

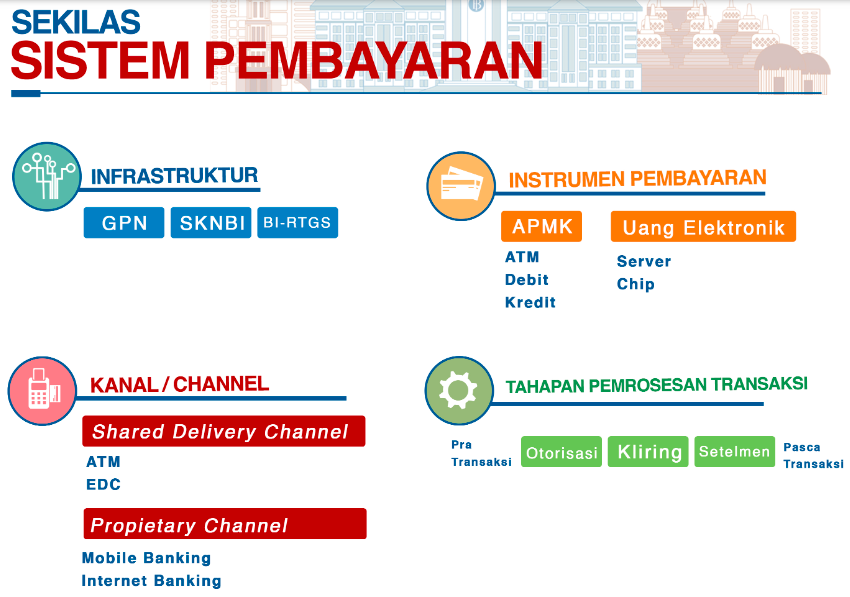

Secara teori, sistem pembayaran nampak seperti sistem yang sederhana untuk mengirimkan dana dari satu pihak ke pihak lainnya. Namun demikian, sistem pembayaran sesungguhnya merupakan suatu prosedur yang kompleks. Ada banyak komponen yang saling berkaitan satu sama lain untuk memastikan terselenggaranya sistem pembayaran yang cepat, aman, dan efisien. Komponen-komponen tersebut antara lain sebagai berikut.

-

Institusi atau lembaga yang menyediakan jasa sistem pembayaran.

-

Instrumen yang digunakan dalam sistem pembayaran.

-

Kerangka hukum yang mengatur ruang lingkup hukum dan instrumen sistem pembayaran, hak dan kewajiban peserta, sanksi, serta aturan lainnya untuk menjamin terlaksananya sistem pembayaran secara baik dan memiliki kepastian hukum.

-

Kerangka kebijakan sistem pembayaran yang jelas, baik terkait kebijakan umum maupun operasional, yang mendasari pengembangan sistem pembayaran.

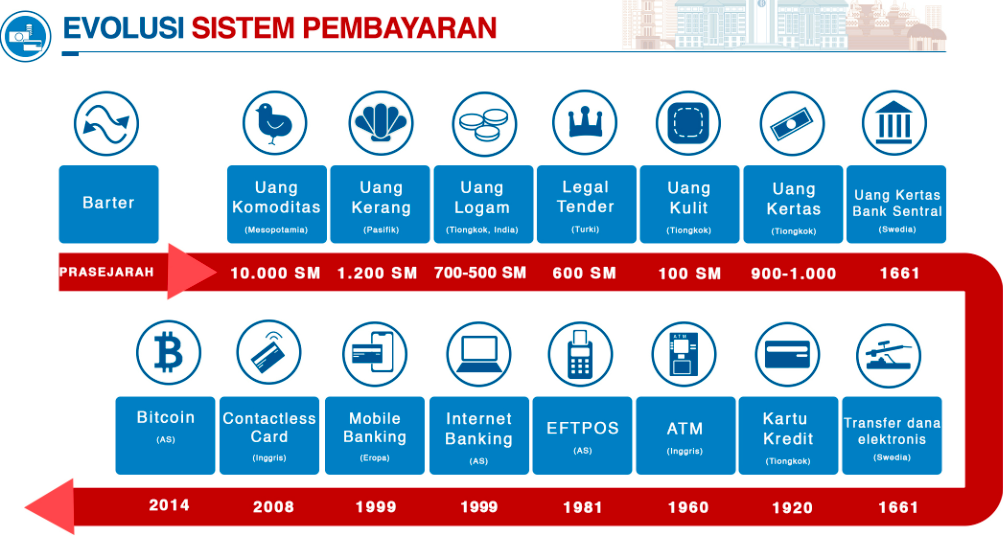

Evolusi Uang Sebagai Alat Pembayaran

Uang merupakan instrumen pembayaran atau media yang digunakan dalam pertukaran. Uang diciptakan sebagai alat pembayaran yang didesain untuk mengatasi kelemahan pada sistem barter.

Pada awalnya, manusia mengenal dan menggunakan uang komoditas (commodity money). Barang-barang yang dijadikan uang saat itu di antaranya garam, kerang, batu, dan lain sebagainya. Namun alat pembayaran berupa uang komoditas umumnya tidak dapat bertahan lama karena memiliki beberapa kelemahan, seperti bahannya mudah rusak, sulit diperoleh, sulit dibawa, bentuknya tidak menarik sehingga seringkali menurunkan nilai uangnya.

Dari kelemahan-kelemahan tersebut, kemudian dibuatlah uang logam dari emas dan perak. Namun, uang dari emas dan perak ini juga tidak berlangsung lama karena bahan baku uang tersebut semakin lama semakin langka.

Uang kemudian mengalami perkembangan yang lebih lanjut seiring munculnya bank sentral di dunia. The Bank of England, yang didirikan pada akhir abad ke-16, mendapat mandat dari Parlemen Inggris untuk menerbitkan uang kertas yang berlaku umum.

Awalnya uang yang diedarkan dijamin oleh emas di bank sentral. Namun karena keterbatasan cadangan emas yang dimiliki setiap negara, membuat negara-negara tersebut tidak lagi menjamin uang yang beredar dengan emas yang ada di bank sentral. Sejak saat itu, uang yang beredar dijamin oleh Pemerintah (bank sentral). Dengan adanya jaminan dan pengaturan yang mewajibkan siapapun untuk menerima uang sebagai instrumen pembayaran yang sah, maka uang dikenal sebagai alat pembayaran yang sah.

Uang tunai (uang kertas dan uang logam) masih digunakan hingga saat ini. Meski teknologi informasi sudah berkembang sangat pesat, dalam praktiknya penggunaan uang tunai masih diminati secara luas oleh masyarakat. Hal tersebut disebabkan oleh beberapa hal, antara lain:

-

Bersifat likuid. Uang tunai merupakan aset yang paling likuid, sehingga kapan dan di mana pun dapat digunakan sebagai alat pembayaran.

-

Aspek kenyamanan. Uang tunai mudah dibawa, relatif mudah penggunaannya, dan dapat diproses dengan cepat tanpa perlu menggunakan nomor PIN seperti halnya kartu debit.

-

Privasi terjaga. Dalam membayar menggunakan uang tunai tidak perlu memperlihatkan data pribadi.

-

Penyelesaian akhir (settlement) bersifat seketika (real time) sehingga dapat segera digunakan kembali.

Di samping itu, uang tunai meskipun relatif sangat diminati, juga memiliki beberapa risiko maupun kelemahan, terutama penggunaannya dalam jumlah besar. Misalnya sifat fisik uang yang tidak mudah dibawa dalam jumlah yang sangat besar, memiliki risiko kehilangan, membutuhkan biaya yang relatif tinggi untuk memindahkan, menyimpan, dan menghitungnya, serta risiko adanya uang palsu. Oleh karena itu, bank-bank sentral di dunia saat ini mendorong masyarakat untuk menggunakan alat pembayaran non tunai.

Alat pembayaran non tunai memiliki sifat yang relatif aman, serta penggunaannya juga dapat meningkatkan efektivitas dan efisiensi dalam sistem pembayaran karena transaksinya bersifat lebih murah, cepat, dan mudah. Beberapa contoh instrumen pembayaran non tunai yang banyak digunakan dewasa ini antara lain kartu ATM/debet, kartu kredit, cek, bilyet giro, dan e-money. Sementara delivery channel pembayaran elektronik yang juga marak digunakan antara lain internet banking, SMS banking, mobile banking, dan mobile payment.

Sistem Pembayaran Nilai Besar dan Ritel

Secara umum, jenis transaksi dan pembayaran dapat diklasifikasikan berdasarkan nilai dan karakteristiknya, yaitu sistem pembayaran bernilai besar (large value payment system/LVPS) dan sistem pembayaran bernilai kecil (retail payment system).

Menurut Pingitzer dan Summers dalam Iskandar Simorangkir (2014: 540), sistem pembayaran bernilai besar diilustrasikan seperti ‘saluran darah utama’ (main arteries) yang bergerak dari ‘jantung’ sistem pembayaran sementara sistem pembayaran bernilai kecil dapat diilustrasikan sebagai jaringan kompleks dari urat nadi (veins) yang menghubungkan keseluruhan perekonomian.

Sistem Pembayaran Bernilai Besar

LVPS adalah sistem transfer dana yang memiliki karakteristik memproses nilai transaksi yang besar dan memiliki prioritas tinggi. Contohnya transaksi kredit dalam pasar uang antar bank yang diselesaikan melalui RTGS (Real Time Gross Settlement).

:max_bytes(150000):strip_icc():format(webp)/rtgs-Final-6457bcd3d3e549f9a1b0097c57390417.jpg)

Sistem BI-RTGS adalah infrastruktur yang digunakan sebagai sarana transfer dana elektronik yang setelmennya dilakukan seketika per transaksi secara individual. Sejak dioperasikan oleh Bank Indonesia pada tanggal 17 November 2000, Sistem BI-RTGS berperan penting dalam pemrosesan aktivitas transaksi pembayaran, khususnya untuk memproses transaksi pembayaran yang termasuk High Value Payment System (HVPS) atau transaksi bernilai besar yaitu transaksi Rp100 juta ke atas dan bersifat segera (urgent).

Pada umumnya sistem RTGS memiliki sistem mekanisme antrian yang canggih. Dalam sistem RTGS, setiap transaksi diselesaikan pada rekening bank yang ada di bank sentral secara gross (seketika) dan berkesinambungan. Artinya setelmen RTGS bersifat segera, final, dan tidak dapat dibatalkan (irrevocable). Risiko kredit tidak ada karena tidak adanya tenggat waktu. RTGS dirancang untuk meminimalkan risiko manajemen pada setelmen pembayaran antarbank.

Menurut Bank Indonesia, transaksi HPVS saat ini mencapai 90% dari seluruh transaksi pembayaran di Indonesia sehingga dapat dikategorikan sebagai sistem pembayaran nasional yang memiliki peranan signifikan (Systemically Important Payment System).

Sistem Pembayaran Ritel

Sementara itu sistem pembayaran ritel adalah sistem transfer dana yang tipikalnya memproses transaksi pembayaran bernilai kecil namun dalam volume transaksi yang relatif sangat banyak. Contoh transaksi ritel ini adalah cek, transfer kredit, transfer debit, dan transaksi Alat Pembayaran Menggunakan Kartu (APMK).

Setelmen sistem pembayaran bernilai kecil umumnya menggunakan sistem kliring. Kliring adalah pertukaran warkat atau data keuangan elektronik antar bank baik atas nama bank maupun nasabah yang hasil perhitungannya diselesaikan pada waktu tertentu.

Kliring merupakan sistem penyelesaian transaksi multilateral berbasis “tunda” (deffered net settlement). Deffered atau batch terjadi karena instruksi pembayaran dikumpulkan terlebih dahulu, sedangkan pemrosesannya dilakukan kemudian dalam jumlah tertentu sekaligus pada waktu tertentu. Net dilakukan oleh setiap bank yang membuat satu posisi final semua bank korespondennya, sehingga hanya akan ada satu setelmen untuk setiap bank.

Kendati berbasis “tunda”, keberadaan kliring amatlah penting, terutama dalam dunia perdagangan. Ia mengakomodasi para nasabah, baik individu maupun perusahaan, untuk dapat melalukan transaksi dalam jumlah hingga sebesar Rp99.999.999 per hari.

Sumber Rujukan:

Simorangkir, Iskandar. (2014). Pengantar Kebanksentralan: Teori dan Praktik di Indonesia. Jakarta: PT RajaGrafindo Persada